طلا در 2000 دلار باقی می ماند زیرا تمرکز روی داده های فدرال رزرو و ایالات متحده خواهد بود

- قیمت طلا در این هفته نتوانست بالای 2000 دلار تثبیت شود.

- گزارش های سیاست فدرال رزرو و داده های سطح بالای ایالات متحده می تواند اقدام بزرگ بعدی را در XAUUSD آغاز کند.

- چشم انداز تکنیکال نشان می دهد که فروشندگان می توانند کنترل خود را حفظ کنند مگر اینکه قیمت طلا 2000 دلار را پس بگیرد.

پس از شروع صعودی هفته، قیمت طلا چندین بار تلاش کرد تا 2000 دلار را پس بگیرد، اما در بحبوحه بازگشت قاطع بازده اوراق قرضه خزانه داری ایالات متحده نتوانست این کار را انجام دهد. چشمانداز تکنیکال کوتاهمدت XAUUSD به شیب نزولی اشاره دارد زیرا سرمایهگذاران توجه خود را به انتشار دادههای کلیدی اقتصاد کلان از ایالات متحده، از جمله گزارش مشاغل آوریل و گزارشهای سیاست فدرال رزرو معطوف میکنند.

هفته گذشته چه اتفاقی افتاد؟

در غیاب انتشار دادههای پر تاثیر، قیمت طلا اصلاح تکنیکال را انجام داد و برای شروع هفته رشد روزانه کوچکی را ثبت کرد. با این حال، پس از بسته شدن بازار وال استریت در روز دوشنبه، بازدهی اوراق قرضه خزانه داری ایالات متحده با گزارش درآمد بانک First Republic نشان داد که سپرده های این بانک بیش از 100 میلیارد دلار در سه ماهه اول سقوط کرده است، شروع به کاهش کرد. به نوبه خود، XAUUSD اصلاح خود را افزایش داد و در روز سه شنبه نزدیک به 2000 دلار بسته شد.

اگرچه دلار آمریکا “USD” در برابر رقبای اصلی خود در روز چهارشنبه تضعیف شد و XAUUSD حفظ حرکت صعودی خود را دشوار دید. ارقام مثبت درآمد غول های فناوری ایالات متحده مایکروسافت و آلفابت گوگل باعث افزایش ریسک شد و یافتن تقاضا را برای دلار دشوار کرد. با این وجود، با باقی ماندن سهامهای مالی تحت فشار فروش، بازدهی ایالات متحده به بالا رفتن ادامه داد و باعث عقبنشینی قیمت طلا شد.

روز پنجشنبه، دفتر تحلیل اقتصادی ایالات متحده BEA گزارش داد که تولید ناخالص داخلی ایالات متحده GDP با نرخ سالانه 1.1٪ در سه ماهه اول افزایش یافته است، که انتظار بازار را برای رشد 2٪ با حاشیه بزرگ از دست داده است. با این حال، جزئیات گزارش تولید ناخالص داخلی نشان داد که فعالیت مصرف کننده در آن دوره سالم باقی مانده ولی فشارهای قیمتی قوی بوده است. علاوه بر این، بازارها متوجه شدند که سهم منفی 26/2 درصدی تغییر موجودیهای خصوصی در رشد تولید ناخالص داخلی باعث شد که عملکرد اقتصادی بدتر از آنچه هست به نظر برسد. به نوبه خود، بازدهی اوراق قرضه T ایالات متحده با شروع قیمت گذاری در بازارها با تاخیر در محور سیاست احتمالی فدرال رزرو افزایش یافت.

بر اساس گزارش CME Group FedWatch Tool، احتمال کاهش ۲۵ واحدی نرخ بهره فدرال رزرو تا سپتامبر پس از داده های تولید ناخالص داخلی به ۴۰ درصد کاهش یافت، در حالی که تنها یک هفته پیش ۶۰ درصد بود. از آنجایی که دلار آمریکا همچنان از شرطبندیهای فدرال رزرو سود میبرد، XAUUSD در اوایل روز جمعه به منطقه 1980 دلار کاهش یافت.

BEA روز جمعه گزارش داد که تورم در ایالات متحده، همانطور که توسط شاخص قیمت هزینه های مصرف شخصی “PCE” اندازه گیری می شود، از 5.1 درصد در فوریه به 4.2 درصد در ماه مارس به صورت سالانه کاهش یافته است. شاخص قیمت سالانه Core PCE، سنجش ترجیحی فدرال رزرو برای تورم، از 4.7 درصد در همان دوره به 4.6 درصد کاهش یافت. در همین حال، داده های منتشر شده توسط اداره آمار کار ایالات متحده نشان داد که شاخص هزینه اشتغال، هزینه های غرامت برای کارگران غیرنظامی، 1.2 درصد در سه ماهه اول افزایش یافته است، که قوی تر از افزایش 1 درصدی ثبت شده در سه ماهه قبل است. پس از انتشار این داده ها، XAUUSD برای ایجاد یک بازگشت معنی دار تلاش کرد. با این حال، با چرخش بازدهی 10 ساله آمریکا به سمت جنوب در جلسه آمریکا، این جفت ارز از پایین ترین سطح روزانه خود فاصله گرفت اما زیر 2000 دلار باقی ماند.

هفته بعد چه اتفاقی میافتد؟

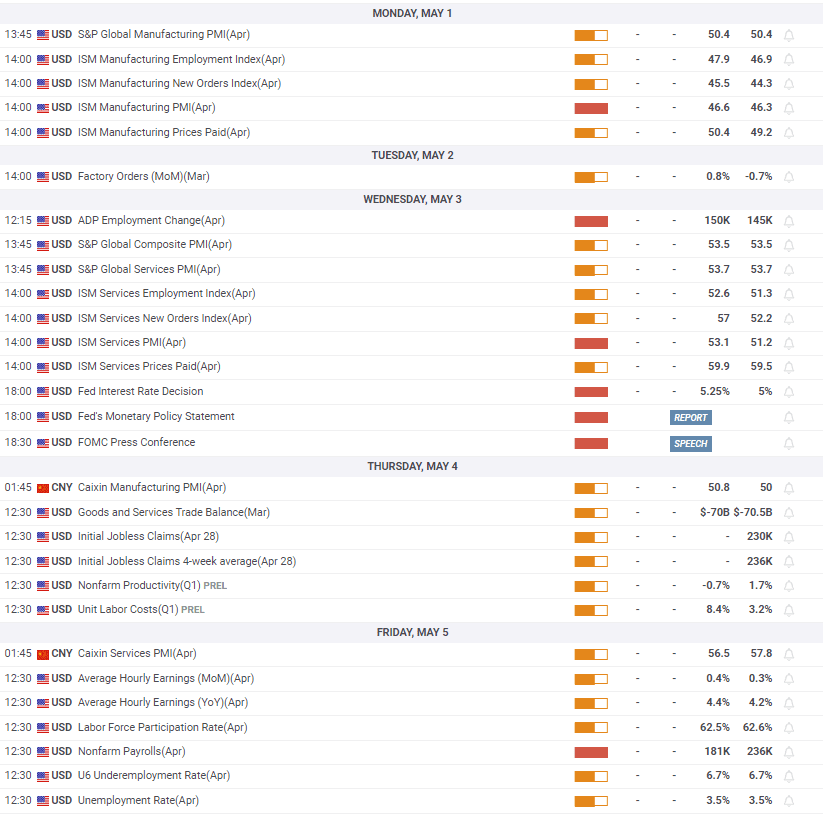

این هفته پرمخاطره برای سرمایهگذاران طلا خواهد بود، زیرا چندین دادههای کلان اقتصادی با تاثیر بالا از ایالات متحده و اعلامیههای سیاست فدرال رزرو دارای پتانسیل ایجاد نوسانات شدید هستند.

در ابتدای هفته، NBS Manufacturing PMI و Non- Manufacturing PMI از چین از نزدیک توسط فعالان بازار رصد خواهند شد. در صورتی که نظرسنجیهای PMI حاکی از گسترش مداوم در چین باشد، احتمالاً چین بزرگترین مصرفکننده طلای جهان، فعالیت معاملاتی خود را حفظ خواهد کرد. اگر یکی از این PMI ها به طور غیرمنتظره ای به زیر 50 برسد، قیمت طلا می تواند در کوتاه مدت کاهش یابد.

روز دوشنبه، سند اقتصادی ایالات متحده، شاخص PMI تولید ISM را برای ماه آوریل ارائه خواهد کرد، که بعید است تأثیر قابل توجهی بر ارزش دلار داشته باشد. در روز چهارشنبه، نظرسنجی PMI خدمات ISM و گزارش اشتغال بخش خصوصی ADP باید قبل از تصمیمات سیاستی فدرال رزرو توسط سرمایه گذاران نادیده گرفته شود.

به طور گسترده انتظار می رود بانک مرکزی ایالات متحده پس از نشست سیاستگذاری ماه مه، نرخ سیاستی خود را 25 واحد به محدوده 5 تا 5.25 درصد افزایش دهد. اگر بیانیه سیاست یا جروم پاول، رئیس FOMC، بگوید که فدرال رزرو چرخه پیاده روی خود را برای ارزیابی مجدد وضعیت اقتصادی متوقف خواهد کرد، واکنش فوری احتمالاً بر بازدهی ایالات متحده تأثیر می گذارد و در را برای افزایش ارزش XAUUSD باز می کند. با این حال، پاول میتواند تکرار کند که قصد ندارند نرخ بهره را برای باقیمانده سال پایین بیاورند و توضیح دهد که توقف در سختتر شدن الزاماً به این معنا نیست که اگر بخواهند نیاز به افزایش نرخها را دوباره انجام نمیدهد. در آن سناریو، XAUUSD میتواند جهت خود را معکوس کند، حتی اگر در ابتدا افزایش یابد.

بازارها همچنین به نظرات پاول در مورد وضعیت تامین مالی توجه خواهند کرد. پس از فروپاشی بانک سیلیکون ولی، پاول گفت که سیاست پولی باید به اندازه کافی سفت باشد تا تورم را کاهش دهد، اما خاطرنشان کرد که بخشی از این انقباض می تواند ناشی از شرایط اعتباری باشد. در صورتی که فدرال رزرو بگوید که آنها هیچ گونه سخت گیری قابل توجهی در وام دهی نمی بینند، این می تواند به عنوان یک اظهارات مناقشهآمیز تلقی شود و به دلار کمک کند تا قدرت بیشتری پیدا کند و بالعکس.

روز جمعه، اداره آمار کار ایالات متحده گزارش مشاغل آوریل را منتشر خواهد کرد. پیش بینی می شود حقوق و دستمزد غیرکشاورزی “NFP” به دنبال رشد 236000 نفری در ماه مارس، 181000 نفر افزایش یابد. انتظار می رود تورم دستمزد، همانطور که با میانگین درآمد ساعتی اندازه گیری می شود، از 4.2 درصد به 4.4 درصد در سال افزایش یابد. به طور کلی، افزایش شدیدتر از حد انتظار در NFP، به ویژه اگر با تورم شدید دستمزد همراه باشد، باید تأثیر مثبتی بر ارزش دلار داشته باشد و به XAUUSD آسیب برساند. از طرف دیگر، گزارش NFP نزدیک به 100000 یا کمتر باید تأثیر معکوس بر روی جفت داشته باشد.

با گفتن همه اینها، شایان ذکر است که جهتیابی در رویدادهای هفته آینده آسان نخواهد بود. این می تواند ایده خوبی برای نظارت بر عملکرد اوراق قرضه خزانه داری ایالات متحده باشد تا دید واضح تری از تصویر بزرگتر داشته باشید. بازده اوراق قرضه 10 ساله آمریکا از زمان نشست سیاست گذاری فدرال رزرو در ماه مارس بین 3.3 تا 3.6 درصد در نوسان بوده است. حرکتی خارج از این محدوده به دلیل همبستگی معکوس قوی آن با بازده، می تواند سرنخ جهتی برای قیمت طلا ارائه دهد.

چشم انداز تکنیکال قیمت طلا

قیمت طلا در این هفته همه روزه زیر میانگین حرکت ساده 20 روزه “SMA” بسته شده و شاخص RSI در نمودار روزانه به 50 کاهش یافت که نشان دهنده تردید خریداران است.

در جهت نزولی، به نظر می رسد حمایت موقت در 1970 دلار پیش از 1940 دلار ” فیبوناچی 23.6% اصلاح آخرین روند صعودی” و 1930 دلار “SMA 50 روزه” تشکیل شده است. بسته شدن کندل روزانه کمتر از آن حمایت میتواند باعث کاهش بیشتر به سمت 1900 دلار شود “میانگین 100 روزه، سطح روانی”.

2000 دلار “سطح روانی، میانگین 20 روزه” به عنوان مقاومت سفت تراز می شود. هنگامی که XAUUSD از آن سطح بالاتر رفت و تثبیت شد، خریدارها می توانند 2020 دلار “سطح ثابت” و 2040 دلار “نقطه پایان آخرین روند صعودی” را هدف قرار دهند.

نظرسنجی پیش بینی قیمت طلا

نظرسنجی پیشبینی FXStreet تصویری متفاوت در کوتاهمدت نشان میدهد در حالی که چشمانداز یک ماهه با هدف متوسط 2035 دلار صعودی باقی میماند.